平衡型基金(balanced fund) 投資於股票與債券。因債券價格不會跟著股市波動而變化,這使平衡型基金在股市崩盤時不會跟着產生大幅的跌價損失。

一般人買基金時都只注重其報酬率成長,認為只有股票能為自己賺多一點錢,因此常常都偏好純投資股票的成長型基金(growth fund)。平衡型基金在股市快速上揚時往往沒能以同樣速度上升,很多投資人就不喜歡。

今天我們將平衡型基金跟S&P 500 (標普500 指數) 和 成長型基金一起比較。用具體的字來顯明:平衡型基金在股市大幅下滑時的抗跌特性, 這特性使它可以產生比成長型基金或指數型基金還好的投資結果。

我用American Balanced fund-ABALX 為平衡型基金的代表。它 的投資成分是60% 股票,40% 債券。成長型基金用American Growth fund- AGTHX 為代表。

所有的資料,如報酬率,投風險系數均從Yahoo Finance 取得。

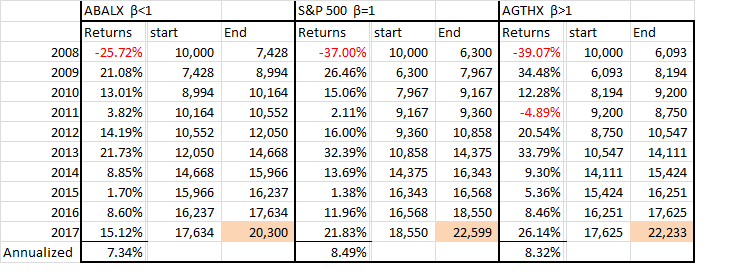

第一個情境 (見下圖), 假設於2008年初 將$10,000分別放入 ABALX,S&P 500及AGTHX 三個賬戶 , 在2017年底它們的結果分別是:$20,300和 $22,599.$22,233.可以看到保守型基金ABALX的結果是最差的。

但再仔細一點看, ABALX 於2008年產生的跌價損失,在2010年時就被賺回來; S&P500或成長型則需要到2012年才能補回損失。而且ABALX 的成果從頭就一直是三者中成績最好的,直到2014年被S&P500 趕上。

我們因此可以得一結論-假如有一筆錢我們可能在3-5年內要花用,則買保守型的平衡基金比較妥當; 即便我們投資後不久便遇上股市大跌,我們可以快速反彈得到盈餘。

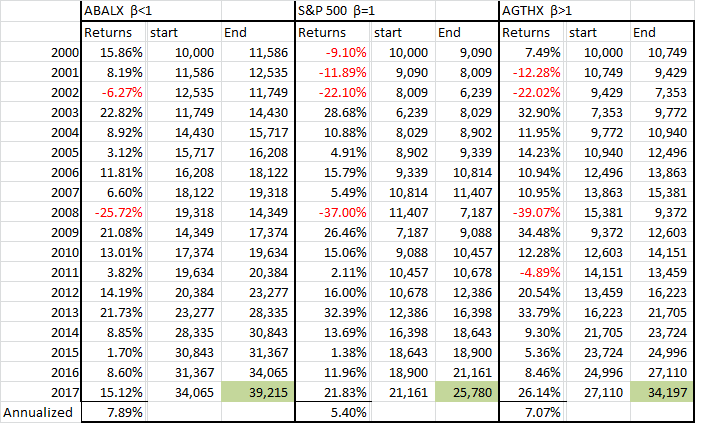

100% 第二種情境(見下圖),於2000年初你將錢$10,000分別放入 ABALX,S&P 500及AGTHX , 在2017年底則它們的結果分別是: $39,215, $25780和$34,197。保守型基金ABALX的結果最好。更明確地說,從2000年至2017年,每年ABALX的成績一直是三者中最好的 。因為 從2000年到2017年市場共有兩次的大跌。ABALX平衡型的基金, 在那時發揮了抗跌的保護功能。要知道: $100 跌50%變成$50. 但它須漲才能變回$100.

這些實際數字,可讓我們學到兩個原則:

1. 在預測股市會下滑時用平衡型基金避險是好的策略。

2. 假如有一筆錢我們可能在短期內要花用,我們應該投資於平衡型基金,而不是純投資於的指數型或成長型基金。

最後聲明-我不是推薦任何基金,也不表示使用的例子的就是優於其他基金,也不保証這些樣本的未來表現會如何。讀者或觀眾大可拿其他基金用同樣的方法比較分析。

Also watch video: